Бланк За Оплату Патента

Патент для ИП 2018, всё о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления, калькулятор расчета стоимости патента ИП В данной статье мы рассмотрим патентную систему налогообложения для индивидуального предпринимателя и процедуру получения патента для ИП самостоятельно шаг за шагом. Заявление на патент 2018 Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от №ММВ-7-3/589@ (за исключением налогоплательщиков, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку)). новая форма заявления на получение патента ИП 2018 (действует с г.) С 9 февраля 2016 года индивидуальный предприниматель, применяющий налоговую ставку в размере 0% (пониженную налоговую ставку, установленную законом субъекта РФ) подает заявление на получение патента в соответствии с Разъяснениями ФНС России от № ГД-4-3/11496@ «О заполнении рекомендуемой формы заявления на получение патента для налогоплательщиков, применяющих налоговую ставку 0% (пониженную налоговую ставку)» по рекомендуемой форме. новая рекомендуемая форма заявления на получение патента ИП 2018, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку) Патентная система налогообложения введена с 1 января 2013 года в отношении ряда видов деятельности, осуществляемых индивидуальными предпринимателями. Этот специальный налоговый режим могут применять только индивидуальные предприниматели, ведущие свою деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения. ПСН призвана максимально облегчить жизнь ИП, она предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения. Удобство является основным преимуществом патента.

Купил патент индивидуального предпринимателя и появляться в налоговой больше нет необходимости. Ни деклараций, ни налогов, одни лишь. Именно поэтому, ещё на старте, многие бизнесмены поспешили приобрести заветные патенты. При применении патентной системы налогообложения индивидуальные предприниматели вправе не вести бухгалтерский учет, а также могут не применять ККТ при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт. Расчет суммы налога, подлежащего уплате, производится налоговым органом непосредственно в патенте и, соответственно, является понятным для налогоплательщика.

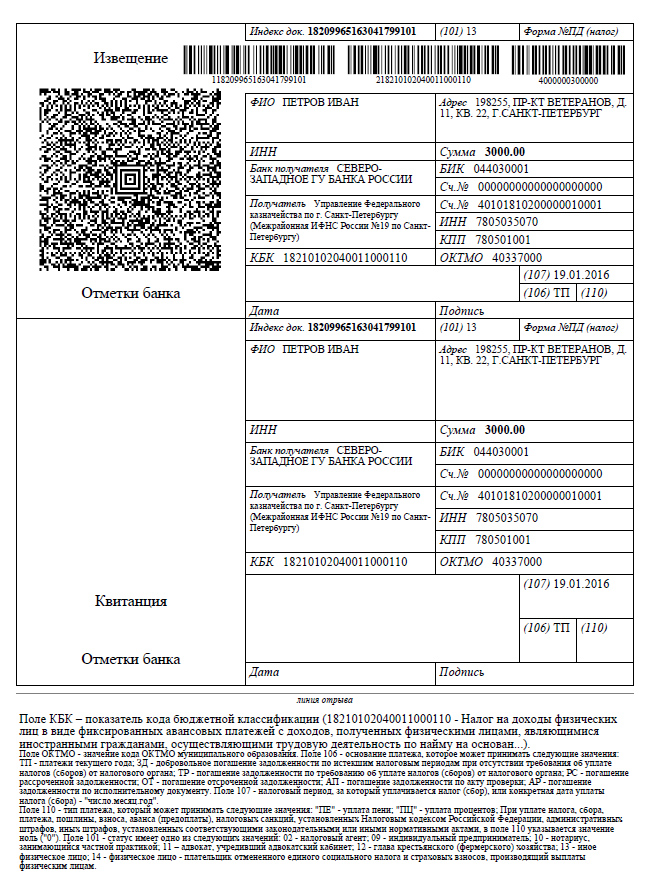

Где выдают квитанцию на оплату госпошлины за патент. Оплате патента. Форма патента на право применения патентной системы налогообложения утверждена Приказом ФНС России № ММВ-7-3/599@. Оплата налога. В случае если патент получен на срок до 6 месяцев. Сделать это нужно за 10 дней. На патент в числе бланков.

Таким образом, налицо преимущества применения патентной системы налогообложения в ее простоте, прозрачности, возможности применения по многим видам предпринимательской деятельности. Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен.

Чтобы узнать какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте. В этом Вам поможет, содержащий виды патентов для ИП и законы субъектов РФ, которыми предусмотрено применение патентной системы налогообложения. Индивидуальные предприниматели, перешедшие на патентную систему налогообложения, освобождаются от уплаты трех налогов: НДС, НДФЛ, налога на имущество физических лиц. Применять патентную систему налогообложения имеют право только индивидуальные предприниматели с доходом до 60 млн. Руб., средняя численность наемных работников которых, по всем видам деятельности не превышает 15 человек.

За них нужно продолжать платить страховые взносы в пенсионный фонд и фонд обязательного медицинского страхования. Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов. Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года.

Это означает, что патент на год можно получить только с начала года. Налоговый период патента для ИП - один календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. В случае прекращения предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности. Ставка налога составляет 6% и не зависит от размера фактически полученного индивидуальным предпринимателем дохода, а определяется исходя из суммы установленного по каждому виду деятельности потенциально возможного к получению годового дохода, определённого законом субъекта РФ. Чтобы узнать сумму потенциально возможного к получению годового дохода и рассчитать сколько стоит патент для ИП, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте Российской Федерации или воспользоваться калькулятором расчета стоимости патента для ИП, который представлен в данной статье.

Пример расчета стоимости патента, срок действия которого 12 месяцев: ПД. 6% = СП где ПД - потенциально возможный к получению доход, 6% - ставка налога, СП - стоимость патента для ИП.

Бланк За Оплаты Патента

Рассмотрим размер стоимости годового патента на выполнение переводов с одного языка на другой без наемных работников в Ростовской области: 100000руб. 6% = 6000руб.

Если патент выдан менее чем на год, например, патент ИП на 2016 год при переходе на ПСН с мая месяца: (ПД / 12 месяцев. количество месяцев срока, на который выдан патент). 6% = СП (100000руб.

/ 12. 8).

6% = 4000руб. Для перехода на патентную систему налогообложения необходимо не позднее, чем за 10 дней до начала применения патентной системы налогообложения подать соответствующее заявление -. Унитаз dorff инструкция. Заявление на патент можно подать одновременно с, либо не позднее чем за 10 дней до начала применения ИП патентной системы налогообложения. При ведении ИП нескольких видов предпринимательской деятельности патент необходимо приобретать на каждый из видов деятельности отдельно.

При осуществлении деятельности по месту жительства заявление подается в налоговый орган по месту жительства, а при осуществлении деятельности в субъекте РФ, в котором предприниматель на налоговом учете не стоит, ИП заявление на патент подает в любой территориальный налоговый орган этого субъекта РФ по своему выбору. Срок выдачи патента налоговым органом - 5 дней со дня подачи заявления на получение патента. Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе.

Инструкция по установке эксплуатации стиральной машины candy aquamatic 8t. Инструкция Zanussi ZD 22/6 R (Холодильники). Выберите из списка инструкций вашу модель, либо воспользуйтесь формой поиска.

В случае если патент получен на срок до 6 месяцев: - в размере полной суммы налога в срок не позднее срока окончания действия патента. В случае если патент получен на срок от 6 до 12 месяцев: - в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента; - в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Чтобы продлить патент ИП на следующий год, необходимо в срок до 20 декабря текущего года подать заявление в территориальный налоговый орган. Патент оплачивается на реквизиты той налоговой инспекции, в которой он получен. Продление патента должно производится своевременно. Если патент не был уплачен в установленные сроки или сумма оплаты была меньше установленной, то ИП теряет право на применение патента. ИП, потерявший право на применение патента, переходит на ОСНО и вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности он сможет не ранее чем со следующего календарного года. Если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн.

Если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, превысила 15 человек; 3. Если налогоплательщиком не был уплачен налог в установленные сроки.

Заявление об утрате права на применение патентной системы налогообложения и о переходе на общий режим налогообложения подается в налоговый орган в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение патентной системы налогообложения. В случае прекращения предпринимательской деятельности, в отношении которой применяется патентная система налогообложения, снятие с учета осуществляется в течение 5 дней со дня получения налоговым органом Заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения. Если Вы еще не зарегистрированы в качестве ИП, то читаем статью.

Скачиваем актуальный бланк заявления на получение патента в формате PDF. Или заявления на получение патента для ИП, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку, если такая установлена законом Вашего субъекта РФ). Заполняем бланк, в этом Вам поможет. Следуйте инструкциям в сносках.

Содержание. Образцы квитанций Образцы типовых квитанций в Сбербанк. Некоторые другие банки тоже принимают такие квитанции, однако могут взымать дополнительную комиссию. Налоговые Форма N ПД-4 сб(налог) заполняется для оформления через отделение Сбербанка РФ любых видов платежей в бюджет через Сбербанк России. Госпошлины, загранпаспорта, штрафов ГИБДД, МосЭнергоСбыт, ЖКХ(коммунальные), паспорта, в суд, Почта России, в ЗАГС, страховые взносы Бланк: 27 кб образец EXCEL. Бланк: 96 кб образец WORD. С помощью можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, подавать любую отчетность через интернет и пр.(от 325 р/мес.).

30 дней бесплатно. Для вновь созданных ИП сейчас (бесплатно). Ссылка nalog.ru. 55 кб образец WORD.

Госпошлина за оформление заграничного паспорта(старого). (Итого к уплате: 1000 рублей). Госпошлина за оформление заграничного паспорта(нового), содержащего электронный носитель информации. (Итого к уплате: 2500 рублей). Госпошлина за оформление заграничного паспорта ребёнку до 14 лет. (Итого к уплате: 1200(новый) и 300(старый) рублей).

Также: 55 кб образец WORD. За оформление паспорта(обычного) гражданина РФ госпошлина - 200 р. Замена или утеря - также 200 р. Также:, также можно сформировать там квитанции для Водительского удостоверения и техосмотра С 2011 года при штрафах в отделениях сбербанка обычно берут комиссию, обычно 15 рублей за квитанцию. 3,5 мб образец EXCEL. 43 кб образец EXCEL.

96 кб образец WORD. Также: Не налоговые Форма N ПД-4 (не налог) заполняется для оформления через отделение Сбербанка РФ любых платежей за любые услуги (кроме платежей в бюджет и взносов страховых). Например, для оплаты товаров или услуг. Бланк: 29 кб образец EXCEL. Заполняйте только первую часть, вторая заполнится автоматически в Эксель. Бланк: 80 кб образец WORD. Пустой бланк квитанции Сбербанка Образец: 80 кб образец WORD.

Условия оплаты Документы, необходимые для оплаты квитанции. Прием сбербанком платежей наличными деньгами, сумма которых превышает 15 000 руб., осуществляется по предъявлении документа, удостоверяющего личность: паспорт гражданина РФ.

Если Вы не резидент РФ, то в дополнение к паспорту иностранного гражданина Вам понадобится еще и уведомление о регистрации по месту пребывания. Сроки зачисления денежных средств на банковский счет — 1-3 дня. Обычно комиссии по платежам нет(кроме уплаты штрафов).

Смотрите все главные. В 2018, 2019, 2020 году составит - 32 385, 36 238, 40 874 рублей. с 1 января 2018 года 9489 рублей(+21,65%). ИП на ЕНВД и ПСН отсрочили обязательное применение онлайн-ККМ до 1 июля 2019 года. Стоимость патента и ЕНВД можно будет уменьшить на сумму покупки онлайн-ККМ. Но есть ограничение - возвратят не более 18 000 рублей за один ККМ. В 2018 году с 39 до 61 увеличили количество видов деятельности (20% вместо 30% зарплатных налогов).

Просим подписать петицию за сокращение отчетов для работодателей с 25 до 4 в год, на сайтах. Уже появился. С 2017 года минимальный тариф в 325 р/мес., есть также и целый. С 26 марта 2018 года ставку рефинансирования (по ней считают пени) снизили с 7,5% до 7,25% -. С 1 октября 2017 года -.

Населенным пунктам с населением менее 10 000 разрешили использовать обычные ККМ вместо. С 31 марта 2017 года продавцы пива и др.алкогольной продукции обязаны применять. C 2017 года вырастут не менее чем на 11%. С 2017 года значительно поменялась отчетность за работников и появился новый отчет в налоговую.

С 1 апреля 2017 года(за I квартал) и отменяют и вводят. Для расчетов: Калькулятор-онлайн налога УСН: На сайте производится полный расчет всех показателей декларации УСН БЕСПЛАТНО. (сейчас для новых 3 месяца в подарок) c возможностью отчетов через интернет, в электронном виде. Калькулятор-онлайн налога ЕНВД: Расчет показателей декларации ЕНВД по базовой доходности и коэффициентам БЕСПЛАТНО. Расчет зарплаты (и налога НДФЛ), больничного и пенсионных за определенный период.

Для ИП на УСН и ЕНВД 167 р./месяц(30 дней бесплатно). При переходе и первой оплате - три месяца в подарок. Для регистрации: ИФНС Москвы, Петербурга и других городов России(налог.ру). Место и в Москве в № 46 налоговой по адресу: 125373, г. Москва, Походный проезд, владение 3, корп.1, 5 этаж тел: +7(495) 400-32-78 в Петербурге в 15 налоговой: 197376, Санкт-Петербург, ул.

Красного Текстильщика, д. 10-12, литер 'О' (вход с Синопской набережной) тел: +7(812) 335-14-03 Москвы, Петербурга и других городов России(pfrf.ru). Вы должны в течении пяти дней после регистрации ИП или ООО Ссылки: Москвы, Петербурга, других городов России. Самый полный и актуальный сборник документов(кодексы, законы, письма и пр.). База частично открыта, больше в нерабочее время. Лучший по моему мнению. Регистрация ИП, ООО, налоги, налоговые, бизнес.

Москва(77). Санкт-Петербург(СПб)(78). Нижний Новгород(52). Екатеринбург(66). Казань(16).

Новосибирск(54). Ростов-на-Дону(61). Воронеж(36). Саратов(64). Уфа(02). Пермь(59). Красноярск(24).

Люберцы(Московская область)(50). Химки(Московская область)(50). Самара(63). Волгоград(34). Рязань(62). Омск(55). Челябинск(74).

Краснодар(23). Тольятти(63). Ижевск(18).

Ярославль(76) Может закладку? Еще можно задать вопрос в нашей группе ВКонтакте →. Праздники/выходные сокращенные отчеты/платежи 2018 год (I кв.) январь пн вт ср чт пт сб вс 1 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР. Ежемесячно: Заплатить в ПФР за работников. Ежемесячно: Заплатить в ФСС за работников.

Заплатить налог НДФЛ 13% за ИП.за четвёртый квартал. 16 17 18 19. Для всех налоговых режимов.годовая. Подать декларацию ЕНВД.за IV квартал. Ежеквартально: Отчет 4-ФСС НС и ПЗ(бумажный) за работников.

21 22 23 24. Заплатить ЕНВД.за IV квартал. Подать декларацию НДС.за IV квартал.

Заплатить налог НДС.за IV квартал. Ежеквартально: Отчет 4-ФСС НС и ПЗ(электронный) за работников. 26 27 28 29. Ежеквартально: Подать расчет Единого социального страхового сбора(ЕССС) в ИФНС 31 февраль пн вт ср чт пт сб вс 1 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР. Ежемесячно: Заплатить в ПФР за работников.

Ежемесячно: Заплатить в ФСС за работников. 16 17 18 19 20 21 22 23 24 25 26 27 28 март пн вт ср чт пт сб вс. Подать новую годовую отчетность в ПФР - СЗВ-Стаж и ОДВ-1. Сдать отчет в ПФР.за год. 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты).

Ежемесячно: подать СЗВ-М отчетность в ПФР. Ежемесячно: Заплатить в ПФР за работников.

Ежемесячно: Заплатить в ФСС за работников. 16 17 18 19 20 21 22 23 24 25 26 27. Заплатить налог Налог на прибыль.за год.

Подать декларацию по Налогу на прибыль.за год. 29. Подать бухгалтерскую отчетность: Форма №1 Баланс.за год. Бланк:. Подать бухгалтерскую отчетность: Форма №2 Отчета о прибылях и убытках.за год.

Бланк:. Для Организаций(не ИП): Заплатить УСН.за год. Для Организаций(не ИП): Подать декларацию УСН.за год.

Бланк За Оплата Патента Иностранного Гражданина

2018 год (II кв.) апрель пн вт ср чт пт сб вс. Сдать декларацию 2-НДФЛ за работников в налоговую.годовая. Сдать декларацию 6-НДФЛ за работников в налоговую.за год. 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР. Ежемесячно: Заплатить в ПФР за работников.

Ежемесячно: Заплатить в ФСС за работников. 16 17 18 19. Подать декларацию ЕНВД.за I квартал. Ежеквартально: Отчет 4-ФСС НС и ПЗ(бумажный) за работников. 21 22 23 24. Заплатить УСН.за I квартал.

Заплатить ЕНВД.за I квартал. Подать декларацию НДС.за I квартал. Заплатить налог НДС.за I квартал. Ежеквартально: Отчет 4-ФСС НС и ПЗ(электронный) за работников. 26 27.

Заплатить налог Налог на прибыль.за I квартал. Подать декларацию по Налогу на прибыль.за I квартал. 29. Для ИП: Заплатить УСН.за год. Для ИП: Подать декларацию УСН.за год.

Сдать декларацию 3-НДФЛ ИП.годовую. Ежеквартально: Подать расчет Единого социального страхового сбора(ЕССС) в ИФНС.

Купить режущий плоттер SignCut SC. Оснащен уникальной функцией для плоттеров. Внимательно прочитать инструкцию. Для режущего плоттера. ПЛОТТЕРА И signcut. Инструкция для режущий плоттер signcut.

Сдать декларацию 6-НДФЛ за работников за 3 месяца в налоговую. Май пн вт ср чт пт сб вс 1 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР. Ежемесячно: Заплатить в ПФР за работников. Ежемесячно: Заплатить в ФСС за работников.

16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 июнь пн вт ср чт пт сб вс 1 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР. Ежемесячно: Заплатить в ПФР за работников. Ежемесячно: Заплатить в ФСС за работников. 16 17 18 19 20 21 22 23 24 25 26 27 28 год (III кв.) июль пн вт ср чт пт сб вс.

Заплатить ОПС ПФР за самого ИП(доп. 1%).за прошлый год. 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР.

Ежемесячно: Заплатить в ПФР за работников. Ежемесячно: Заплатить в ФСС за работников. Заплатить налог НДФЛ 13% за ИП.за прош год. Заплатить налог НДФЛ 13% за ИП.за полугодие. 16 17 18 19. Подать декларацию ЕНВД.за II квартал.

Ежеквартально: Отчет 4-ФСС НС и ПЗ(бумажный) за работников. 21 22 23 24. Заплатить УСН.за полугодие. Заплатить ЕНВД.за II квартал. Подать декларацию НДС.за II квартал.

Заплатить налог НДС.за II квартал. Ежеквартально: Отчет 4-ФСС НС и ПЗ(электронный) за работников. 26 27.

Заплатить налог Налог на прибыль.за II квартал. Подать декларацию по Налогу на прибыль.за II квартал.

29. Ежеквартально: Подать расчет Единого социального страхового сбора(ЕССС) в ИФНС. Сдать декларацию 6-НДФЛ за работников в налоговую.за полугодие. август пн вт ср чт пт сб вс 1 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР.

Ежемесячно: Заплатить в ПФР за работников. Ежемесячно: Заплатить в ФСС за работников.

16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 сентябрь пн вт ср чт пт сб вс 1 2 3 4 5 6 7 8 9 10 11 12 13 14. Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты). Ежемесячно: подать СЗВ-М отчетность в ПФР.

Ежемесячно: Заплатить в ПФР за работников. Ежемесячно: Заплатить в ФСС за работников. 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 Сегодня: 01 апреля, 2018 г. Воскресенье - 09:09:27 МСК.